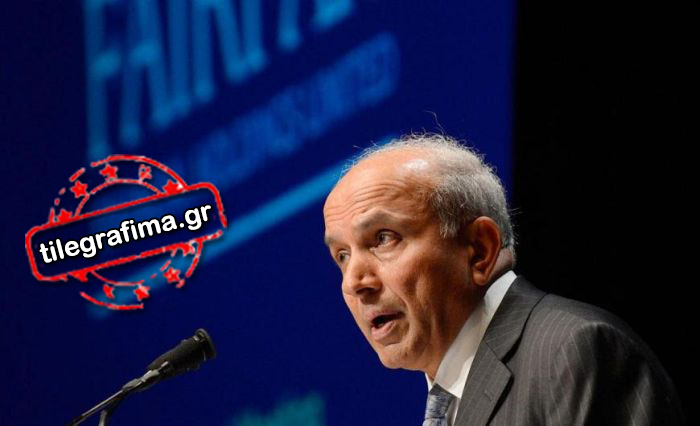

O 67χρονος πρόεδρος και CEO της Fairfax Financial Holdings Ltd. δηλώνει ότι είναι ακόμη και πρόθυμος να εξετάσει επέκταση της έκθεσης του στην Ελλάδα. Πολύ καλά κεφαλαιοποιημένη είναι η Eurobank ανέφερε, ως ο μεγαλύτερος μέτοχός της με ποσοστό 18%.

«H Eurobank είναι πολύ καλά κεφαλαιοποιημένη. Τα μη εξυπηρετούμενα δάνεια υποχωρούν, η τράπεζα είναι κερδοφόρα και επομένως πιστεύω ότι τα επικείμενα stress tests θα πρέπει να πάνε καλά» δήλωσε ο Watsa, σε τηλεφωνική συνέντευξη στο Bloomberg από το Τορόντο.

Οι ελληνικές τράπεζες αγωνίζονται να μειώσουν την τεράστια έκθεση που έχουν σε κόκκινα δάνεια, που ανέρχονταν σε 99,1 δισ. ευρώ στο τέλος Σεπτεμβρίου. Σε περίπτωση που αποτύχουν θα μπορούσαν να αναγκαστούν να επιδιώξουν άλλη αύξηση κεφαλαίου.

Σε αυτό το πλαίσιο τα επικείμενα stress tests είναι κρίσιμα, με τις ευρωπαϊκές ρυθμιστικές αρχές να πιέζουν τις ελληνικές τράπεζες να κάνουν περισσότερα για να μειώσουν τα Non-Performing Exposures (NPE). Η Eurobank εμφάνισε καθαρά κέρδη 61 εκατ. ευρώ στο τρίτο τρίμηνο και προβλέπει ότι θα ξεπεράσει τους αναθεωρημένους της στόχους για τα NPE το 2017. Η τράπεζα ολοκλήρωσε επίσης το Νοέμβριο τον πρώτο ηλεκτρονικό πλειστηριασμό στην Ελλάδα, ένα εργαλείο που αναμένεται να βοηθήσει τις τράπεζες της χώρας να μειώσουν τον όγκο των κόκκινων δανείων.

Ανάκαμψη μετοχής

«Η Eurobank είναι σε πολύ καλή οικονομική κατάσταση» δήλωσε ο Watsa.

Η μετοχή αυξήθηκε 23% μετά την έναρξη των ηλεκτρονικών πλειστηριασμών, ανακτώντας μέρος των απωλειών από τον Ιούλιο, όταν το ΔΝΤ είχε πει ότι οι ελληνικές τράπεζες θα χρειαστούν έπιπλέον κεφάλαια. «Για αυτό το μέγεθος της τράπεζας, η τιμή της μετοχής είναι πολύ χαμηλή. Έχει χρηματιστηριακή αξία 1,6 δισ. ευρώ και περισσότερα από 60 δισ. ευρώ στοιχεία ενεργητικού» δήλωσε ο Καναδός επενδυτής.

Τα σχόλια του έρχονται καθώς οι επενδυτές σταδιακά ανακτούν την εμπιστοσύνη τους στις προοπτικές της ελληνικής οικονομίας μετά από χρόνια διαδοχικών κρίσεων στις σχέσεις της με τους πιστωτές.

Η Brevan Howard Asset Management προετοιμάζει 2 funds με focus στην Ελλάδα, που στοιχηματίζουν στην ανάκαμψη της οικονομίας μετά από μια δεκαετία κρίσης. Τα προϊόντα των hedge fund που επενδύουν σε ακίνητα και μετοχές , θα τελούν υπό τη διαχείριση του ιδρυτικού μέλους της Brevan Howard, Trifon Natsis, όπως ανακοίνωσε η εταιρία νωρίτερα μέσα στο μήνα.

«Η χώρα κινείται στη σωστή κατεύθυνση», δήλωσε ο Watsa και πρόσθεσε πως ο κίνδυνος να εγκαταλείψει η χώρα το ευρώ είναι σχεδόν μηδενικός.

[irp posts=”164775″ name=”Ν.Υόρκη: Σε επιταχυνόμενη τροχιά οι τράπεζες τονίζουν Φραγκιαδάκης – Μεγάλου”]

Αγοραστής ομολόγων

Η ελληνική κυβέρνηση έφθασε σε συμφωνία με τους πιστωτές για την Τρίτη αξιολόγηση που επισφραγίστηκε στο τελευταίο Eurogroup στις Βρυξέλλες. Ολοκλήρωσε επίσης ένα μεγάλο debt swap στο τέλος Νοεμβρίου.

«Ο Πρωθυπουργός και ο υπουργός Οικονομικών έκανα όλα όσα είχαν ζητήσει οι πιστωτές» δήλωσε ο Watsa. Το πολιτικό ρίσκο ήταν «θέμα το 2013 και το 2014 και τώρα το ρίσκο αυτό έχει ελαχιστοποιηθεί ίσως και να έχει εξαφανιστεί».

Οι αποδόσεις των ελληνικών ομολόγων υποχώρησαν στα επίπεδα του 2009 σημειώνει το Bloomberg. Ο Watsa εκτιμά ότι η ελληνική κυβέρνηση είναι πιθανόν να επιστρέψει στην αγορά ομολόγων στις αρχές του 2018.

Σε ερώτηση για το εάν ο ίδιος θα ήταν αγοραστής νέων ελληνικών ομολόγων είπε «Ποτέ δεν αποκαλύπτεις το επενδυτικό σου σχέδιο αλλά όταν έρθει η ώρα θα δούμε και το ίδιο ισχύει και για τις ελληνικές μετοχές». Η Fairfax έχει ήδη ουσιαστικές θέσεις σε ελληνικά κρατικά ομόλογα. Η επιστροφή της Ελλάδας στην κανονικότητα θα απαιτήσει λίγα βήματα ακόμη. Μεταξύ αυτών είναι η άρση των capital controls που επιβλήθηκαν το 2015.

Τα Capital Controls

«Τα capital controls θα αποσυρθούν» δήλωσε ο Watsa. «Όταν αποσύρθηκαν τα capital controls στην Κύπρο οι καταθέσεις επέστρεψαν, δεν έφυγαν και το ίδιο θα ισχύσει και στην Ελλάδα» Με την Ελλάδα να βρίσκεται καθοδόν για να γίνει μια ιστορία ανάκαμψης ο Watsa δεν αποκλείει περισσότερες επενδύσεις.

«Έχουμε χάσει πολλά χρήματα στην Ελλάδα. Είμαστε όμως μακροπρόθεσμοι επενδυτές.

Οι επενδύσεις μας στην Ελλάδα, συμπεριλαμβανομένης της Eurobank, της Grivalia,του Μυτιληναίου και του Praktiker κόστισαν 1,3 δισ. δολάρια. Το fair value των επενδύσεων αυτών το Δεκέμβριο του 2016 ήταν 648 εκατ. δολάρια». Παρόλα αυτά «για τους επενδυτές αξίζει τον κόπο να εξετάσουν με προσοχή την Ελλάδα».